Что? Где? Сколько?Маркетинговое планирование / Учет и контроль / Что? Где? Сколько?Страница 2

Рис. 4.3. Формирование выручки

Очевидно, не правда ли. Но в этом случае мы получаем широкое поле для анализа и применения инструментов маркетинга, о которых мы говорили. Появляется возможность анализа продаж в разрезе товара и в разрезе каналов сбыта (рис. 4.4).

Рис. 4.4. Возможность анализа выручки в различном разрезе

Следовательно, вы можете планировать, как те или иные действия повлияют на выручку. И любые затраты возможно оценивать с точки зрения их влияния на маржинальную прибыль.

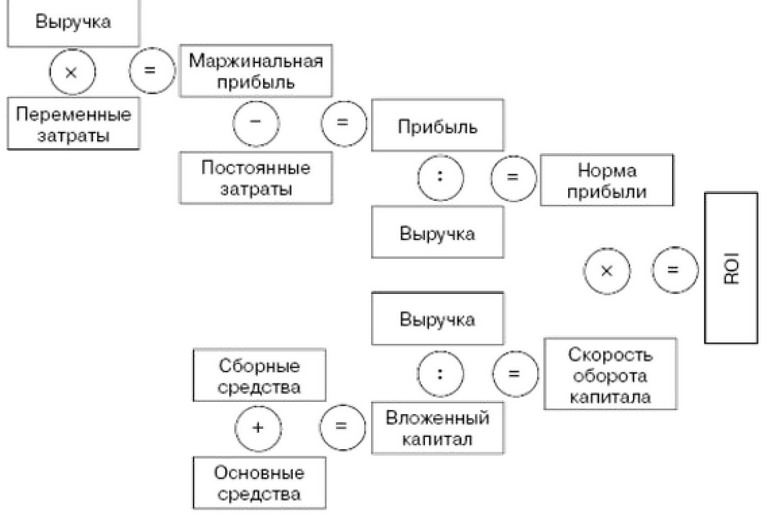

Одним из основных расчетных целевых показателей в оценке эффективности бизнеса мы считаем возврат на инвестиции (return of investment, ROI). То есть сколько прибыли принес вложенный в бизнес капитал на период. Принцип его формирования показан на рис. 4.5. Эта система расчета разработана американской компанией DuPont и носит ее имя. (Да простят нас финансисты, схема упрощена для лучшего понимания.)

Рис. 4.5. Схема расчета

Как формируется маржинальная прибыль, мы уже знаем. Деятельность компании обеспечивается финансовыми ресурсами, то есть капиталом. Часть его может быть вложена в основные средства - здания, оборудование, то есть те ресурсы, которые компания использует в своей деятельности длительное время. Оставшаяся часть представляет собой оборотные средства, те, которые компания может оперативно применять в своей текущей деятельности, либо напрямую (имеющиеся денежные средства), либо реализовав их (товары, сырье и т. д.). Обратите внимание, что к оборотным средствам относится весь товар, имеющийся в компании, поэтому сюда включаются все запасы, которые лежат на складе, независимо от того, могут они быть проданы по той цене, которую установила фирма, или нет.

Итак, три основных параметра для оценки эффективности использования имеющихся ресурсов компании мы получили. Это выручка, прибыль и вложенный капитал.

Отношение прибыли к полученной выручке позволит рассчитать норму прибыли с оборота или, если рассчитаем этот показатель в процентах, - рентабельность оборота.

Прибыль : Выручка = Норма прибыли с оборота.

Например, если прибыль за год составила 25 млн рублей, а оборот при этом был 100 млн рублей, то рентабельность оборота составит 25: 100 = 25 %.

В случае если мы рассчитаем отношение выручки к вложенному капиталу, то получим оборачиваемость капитала, то есть сколько раз за период вложенные средства успели

«обернуться».

Выручка : Вложенный капитал = Скорость оборота капитала.

Например, если в вышеприведенном примере сумма вложенных в компанию средств составила 50 млн рублей, то скорость оборота капитала будет равна 100: 50 = 2.

А теперь если перемножим два полученных значения, то узнаем рентабельность вложенного капитала или процент прибыли, который мы с него получили.

Рентабельность оборота х Скорость оборота капитала = Рентабельность капитала.

В нашем примере 25 % Ч 2 = 50 %. Аналогичный результат можно было получить, и просто разделив полученную прибыль на вложенный капитал (25: 50 = 0,5 или 50 %), но в этом случае мы исключаем из анализа два важных показателя, определяющих эффективность использования имеющихся средств - рентабельность оборота и скорость оборота.

Смотрите также

Управление маркетингом организации малого бизнеса

♦ Концептуальная модель управления маркетингом малого бизнеса ♦ Принятие управленческих

маркетинговых решений (УМР) ♦ Построение службы маркетинга в сфере малого бизнеса

♦ ...

Маркетинговая среда и ее структура

♦ Макро- и микросреда маркетинга сферы малого бизнеса ♦ Инфраструктурное обеспечение

сферы малого бизнеса ♦ Государственная поддержка малого предпринимательства ♦ Вопросы

и ...

Анализ маркетинговых возможностей организации

Любая компания должна уметь выявлять

открывающиеся рыночные возможности. Ни одна фирма не может вечно полагаться на

свои нынешние товары и рынки. Многие фирмы подтвердят, что большая часть и ...